Странная жизнь кипит в нашей экономике! С одной стороны, мы стараемся дистанцироваться от западных партнёров, не нашедших ничего лучше, чем бороться с нами посредством санкций. С другой – мы всё равно критически зависим от оценок с их стороны, потому что рынок, как ни крути, глобальный. А чем позитивнее отчёты аналитиков, тем проще заключать контракты, тем дешевле заёмные средства, тем больше стоимость предприятий – в случае с государственными компаниями это означает прямую прибыль для Российской Федерации.

Совсем недавно мы писали про позитивную оценку бизнеса «Роснефти» от агентства «большой тройки» Moody’s. И почти сразу же подоспел отчёт аналитического отдела банка Merrill Lynch (входит в структуру Bank of America): рекомендации по ценным бумагам крупнейшего налогоплательщика России повышены с «Нейтрального» до «Покупать», а целевая цена глобальных депозитарных расписок – с $8,30 до $10,00.

В 16-страничном документе аналитики Merrill Lynch приводят целый ряд графиков по всем основным финансовым и производственным параметрам «Роснефти» и делают выводы:

«Увеличение доли новых месторождений и снижение расходов по задолженности должны стать основными факторами роста в 2020 году. По нашим оценкам, такие сильные импульсы должны привести к существенному росту дивидендов. Мы также верим, что «Роснефть» сможет сбалансированно использовать растущие дивиденды. Снижение процентных ставок и потенциальные новые предоплаты из Китая могут существенно ослабить долговое давление.

Драйвером роста также может стать арктический кластер «Роснефти» Vostok Oil». «Роснефть» сможет сбалансированно использовать растущие дивиденды. Фото: karnaval2018 / Shutterstock.com

«Роснефть» сможет сбалансированно использовать растущие дивиденды. Фото: karnaval2018 / Shutterstock.com

Помимо реальных факторов, влияющих на рост стоимости «Роснефти», упоминаются и теоретические: смягчение режима санкций и резкий скачок стоимости нефти. И если по первому из этих пунктов идёт активная дипломатическая работа (будем честны, Европа наполовину саботирует навязанные Америкой ограничения), то на второй повлиять сложнее – тут мы зависим от мировой экономической конъюнктуры.

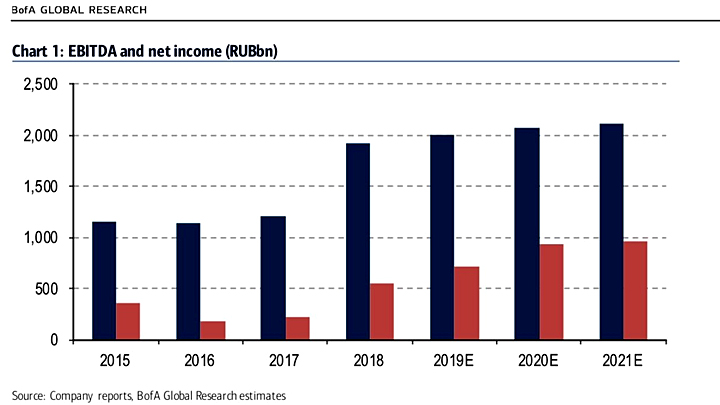

Одновременно с повышением рекомендаций на 2020 год Merrill Lynch попытался предсказать дальнейшие финансовые показатели «Роснефти», и надо сказать, что прогнозы на последующие годы также выглядят благоприятными (см. график):

«Chart 1: EBITDA and net income». Графика: BofA Global Research estimates

В «Меррил Линч» полагают, что рост дивидендов «Роснефти» в 2020 году может составить 30% по сравнению с 2019-м, когда, напомним, они были рекордными за все время существования компании как акционерного общества.

К сожалению, прямо противоположная картина наблюдается с другим крупным государственным поставщиком углеводородов, «Газпромом». Оценка бумаг «Достояния России» понижена из-за целого фактора причин – теплой зимы, высокой конкуренции и как следствие очень низких цен на газ. Более того, Merrill Lynch прямо рекомендует «Газпрому» совершить кадровые перестановки (management reshuffle) – редкий случай для подобных отчетов, обычно выдержанных в строго нейтральном тоне.

И, как мы говорили вначале, эти отчёты – не просто сотрясание воздуха. С начала биржевых торгов 27 января акции «Роснефти» выросли примерно на 1%, «Газпрома» – на тот же 1% опустились. Учитывая масштабы этих компаний, речь идёт о десятках миллиардов рублей, более половины из которых – государственные. Поэтому хочется надеяться, что газовый гигант поправит свои дела и последует вслед за нефтяным на следующую ступень – это нужно всем нам.

Свежие комментарии